【源泉所得税 納付書の書き方】令和への対応 年度や区分など

平成の古い「源泉所得税の納付書」であっても

数字を書き入れることで、平成を消す必要がないですよー

半年分の給料データ、士業への報酬など集計を進めていきましょう。

2024年4月4日更新【取り急ぎの記入方法】

★2024年3月 給料報酬支払い分→納期限:2024年4月10日 水曜日までの分 源泉税の納付書の書き方。

・「年度」左上の枠は、納付日が、3月までなら令和「05」、4月以降に支払うときは「06」

※令和6年3月支払い→年度は「06」です

・「納期等の区分」や「支払年月日」について、例えば、令和6年3月25日支払い給与など

令和になってからの支払いは、「令和06・3・25」のように記載します。

※納期等の区分「06(年):3(月)」

還付金が多くて、ゼロになったときは、次回への残額を摘要欄へ(後半に記載しました)↓

★令和5年7月から12月までの納期の特例 / 給与・賞与&士業報酬の分 (2024.1.22月曜日期限)

「年度」左上の枠は、2024年支払いでもまだ「05」

「納期等の区分」は、

自:05年07月

至:05年012月

と記載します。

※以下は ★平成31年1月から6月までの納期の特例★についての記載例

~~~~~~~

・改元に伴う記入方法

新元号について国税庁ホームページには、以下のように記載があります。

納税者の皆様方からご提出いただく書類は、例えば平成31年6月1日と平成表記の日付でご提出いただいても有効なものとして取り扱うこととしております。

お手持ちの「平成」記載の納付書。

- 「平成」の文字を二重線で消したり、新元号「令和」を追記する必要ありません。

- 5月1日以降は、新元号「令和」元年になります。今後は「01」と書いていく

- 令和元年「01」を「31」と記載しても有効なものとして取り扱う

です。

・年度欄の書き方

国の会計年度(4月1日から3月31日)を基準に書くため、暦年(1月1日~12月31日)ではないです。

つまり、

平成31年(2019年)4月1日から 令和2年(2020年)3月31日の間に納付するときは「31」と書き入れます。(これは留意点として公表済み)

令和2年(2020年)4月1日から 令和3年(2021年)3月31日の間に納付するときは「02」と書き入れます。

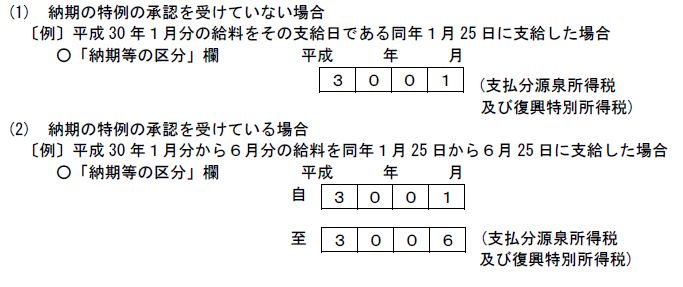

・納期等の区分

これから迫る納期の特例。

平成「31」年「01」月 から 「01」年「06」月と記入します。

こんな感じ

こんな感じ

・源泉所得税 納付書の書き方

源泉所得税の納付方法、書き方のポイントを書きます。

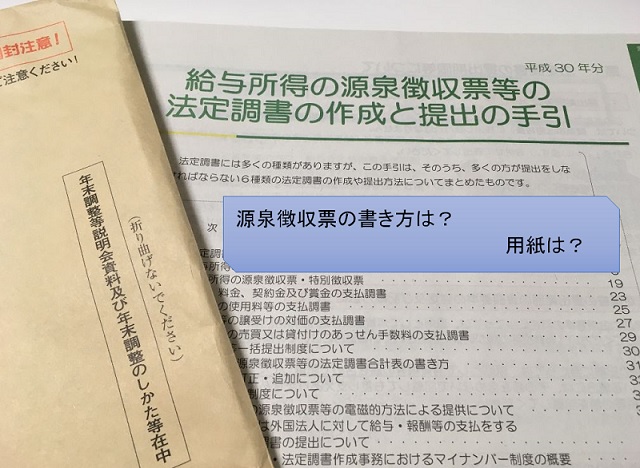

・どの納付書を使うの?

給与・賞与・退職金の支払い、税理士・弁護士・司法書士などの支払いについて、差し引き(天引き)した源泉所得税は、

「給与所得・退職所得等の所得税徴収高計算書」と書いてある納付書を使います。

この「給与所得・退職所得等の所得税徴収高計算書」。

納期の特例承認を受けているときと、いないときでは、使う納付書が違います。右枠→「納期等の区分」をご覧ください。

納期の特例とは?源泉所得税の支払を半年にまとめて事務手続きを効率化 「納期の特例」

過去記事 源泉所得税の支払を半年にまとめて事務手続きを効率化「納期の特例」

デザイン料、原稿料、出演料、翻訳、通訳、講演料、演奏料 などの支払いについて、差し引きし(天引き)した源泉所得税は、

「報酬・料金等の所得税徴収高計算書」と書いてある納付書を使います。

他にも納付書の種類はありますが、実務ではこの2つを使うケースが圧倒的に多いです。

・納期限はいつか

原則「支払った月」の翌月10日までに、最寄りの金融機関・郵便局の窓口で支払います。

給与の支払い、税理士等の支払で、「納期の特例」を受けていれば、半年ごとに支払います。

ただし、デザイン料、原稿料、翻訳、通訳、講演料、演奏料などの報酬の支払いは、納期の特例という半年分まとめて払えないので、毎月支払いになります。

源泉所得税は1日でも遅れると、10%の不納付加算税が掛かります(納税額がでないケースもありますが)ので忘れずに支払いを行います!

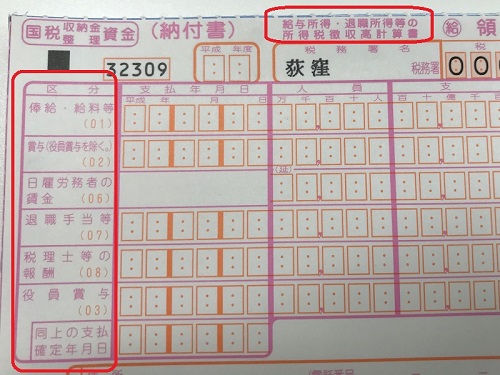

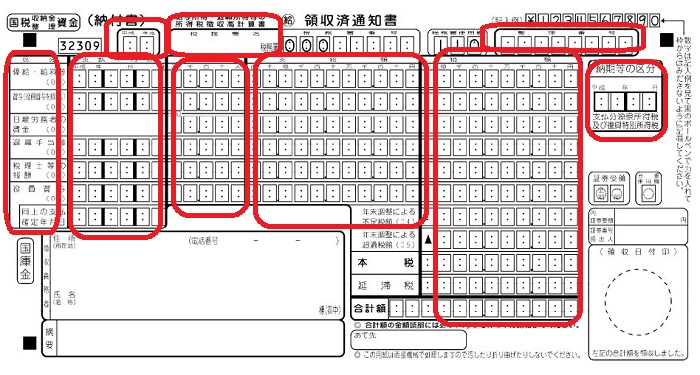

こちらは、「給与所得・退職所得等の所得税徴収高計算書」

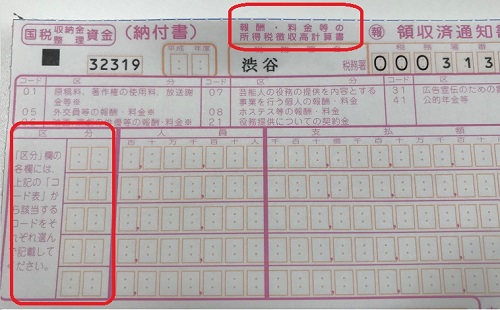

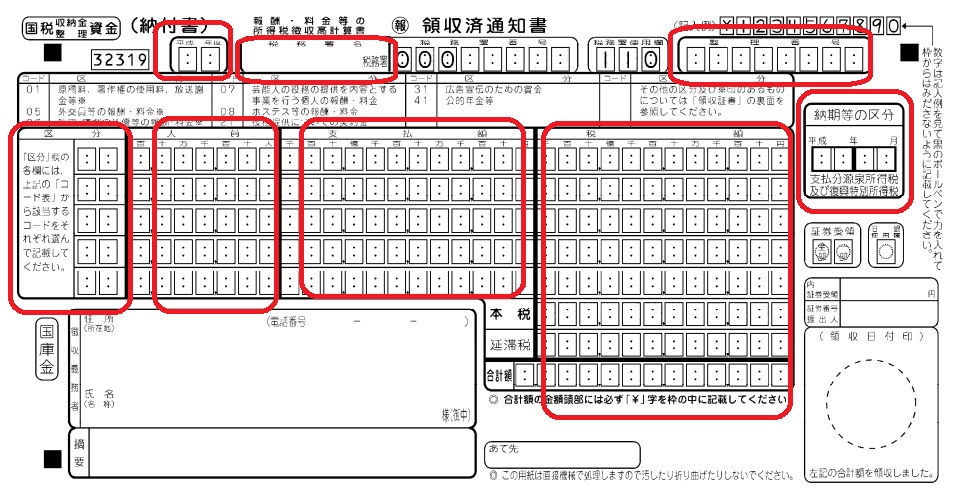

こちらは、「報酬・料金等の所得税徴収高計算書」

注意して記載していくところを赤枠で囲みました。

もちろん、左下の住所(所在地)氏名(名称)は忘れずに!電話番号は金融機関からのお問い合わせもあるので、こちらも記載します。

1、「年度」と「納期等の区分」

上記に書いた通り「年度」は、国の会計年度(4月1日から3月31日)に合わせて年を書き入れます。

「納期等の区分」は、支払った月を記入します。

2、税務署名は?

支払者(左下の記載者)の税務署を記載します。

(源泉所得税を差し引いた方(対象者)の税務署名ではありません)

支払は、金融機関・郵便局の窓口で支払います。

ダイレクト納付という、口座引き落とし方法もあります。

となり枠の「税務署番号」は記載不要です。

3、整理番号とは

税務署が附番する番号で、税務署から通知されるものに記載されています。

事業者さんのケースでは、その番号を記載します。

会社ができたばかり、移転した直後などで、整理番号がわからないときは空欄でOKです。

4、「区分」とは?

納付書「給与所得・退職所得等の所得税徴収高計算書」のケースでは、

「俸給・給料等」「賞与」「税理士等の報酬」の区分がありますので、それぞれの欄に記載します。

納付書「報酬・料金等の所得税徴収高計算書」のケースでは、区分を書き入れます。

納付書の裏に書いているのですが、種類ごとに「01」「05」などの数字を書き入れます。

参考リンク先 国税庁ホームページ

https://www.nta.go.jp/law/jimu-unei/shotoku/gensen/080623/06.htm

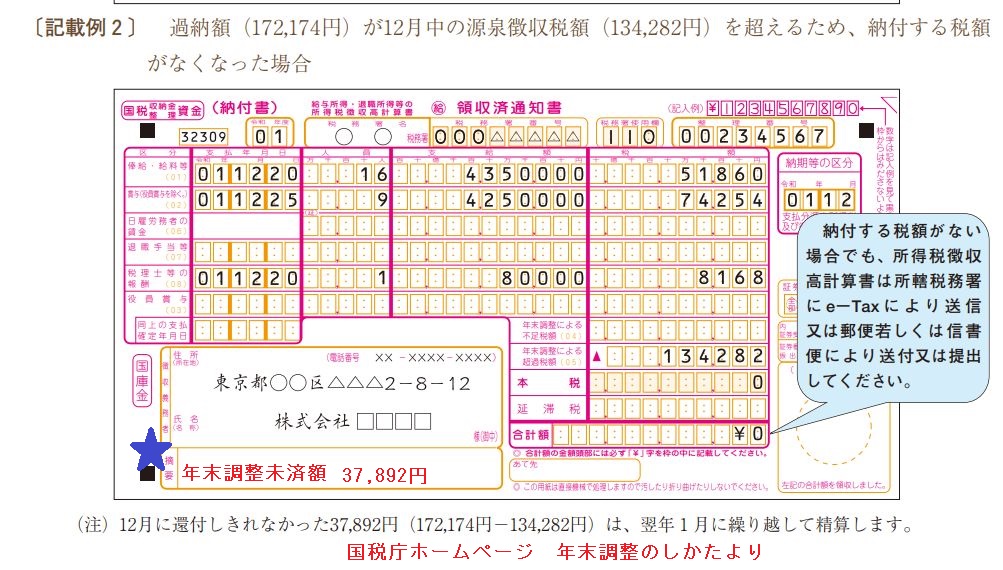

5、「支払年月日」とは?

その月最後の支払日を記載します。

例:給与支払いが25日のときは、以下のように記載します。(納期の特例ケース)

6、「人員」とは?

人数は「のべ人数」というとわかりやすいでしょうか。

毎月5人を半年分の納付書ですと、5人×6月=30人→30人として記載します。

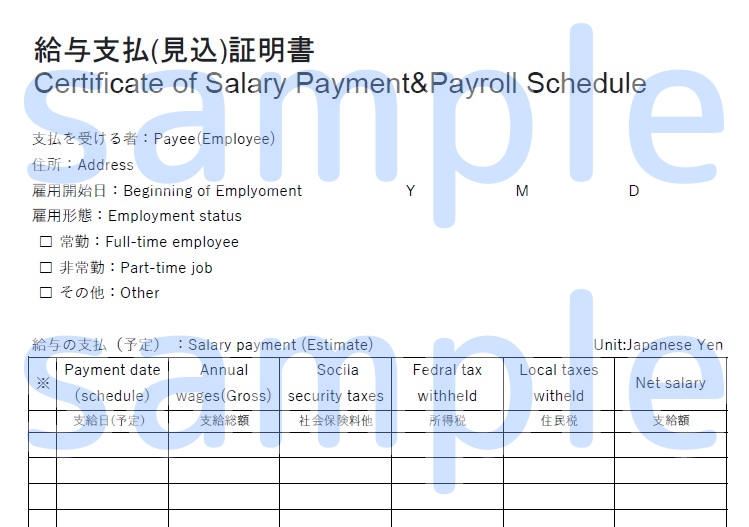

7、「支給額」「支払額」とは?

よく質問をうけますのは、

給与は(非課税)交通費を含みますか?

→正しくは、含みません。しかし、非課税通勤費を含んだとしても、税務署から直してくださいと言われることはないでしょう。

消費税を含みますか?

→源泉所得税を計算する際に、対象とした金額を記載します。

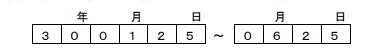

8、「本税」「合計額」とは?

合計税額を書き入れます。「合計額」の前には¥マークを書きます。

年末調整の調整金があるときは、不足額、還付額を書き入れて、合計納税額を記載します。

9、年末調整未済額を摘要欄へ

年末調整で、還付税額が多くゼロになったときは、ゼロと記入して税務署に提出します。(郵送でもOK)

引ききれない税額は、次の納付でマイナスできるのですが、その金額を「年末調整未済額****円」と記入しておきます。

※国税庁ホームページにはその指示はないのですが、私たち税理士事務所で昔からやっている実務です。

次に払うときにもわかりやすいので、記入するといいですよー

【追記】e-Tax(WEB版)の操作

「納付書に必要事項を書いて金融機関に持参して支払う」でもよかった時代から

以前より、ネットバンキングやダイレクト納付、クレジットカード納付を税務署側でも進めていますが

金融機関の窓口縮小で、こちらが便利になってきている時代です・・・

https://www.e-tax.nta.go.jp/index.html

国税の電子申告システムe-Taxですが、利用者識別番号など事前に登録が必要です。

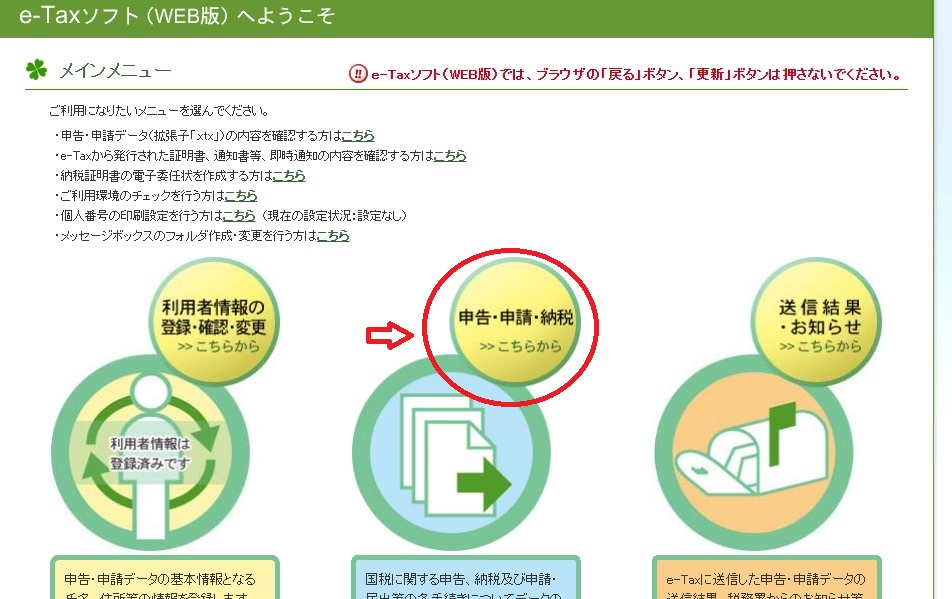

・e-Tax(WEB版)にログインする

e-Tax(WEB版)を使って納付するのは、

- 申請(納付書データをつくり送信)する

- 納付する

作業がありますので、申請(送信)だけで終わらないようにお気を付けください。

・納付書データを作って申請

利用者情報の登録済み、という前提で説明をすすめます。登録がないときはご入力ください。

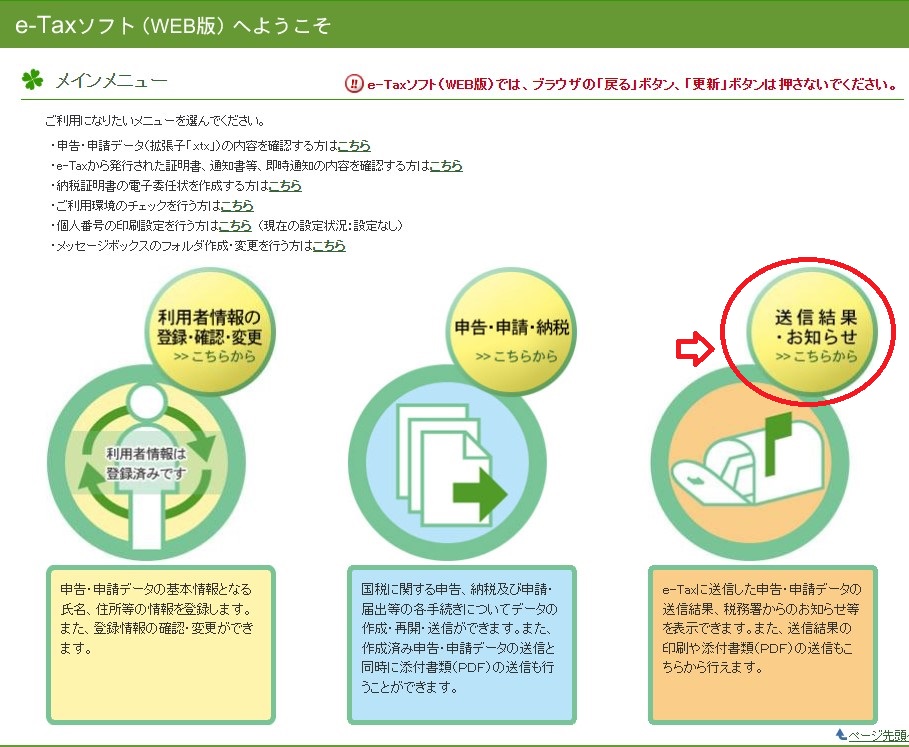

e-Tax(WEB版)にログインし、真ん中の画面から入ります。

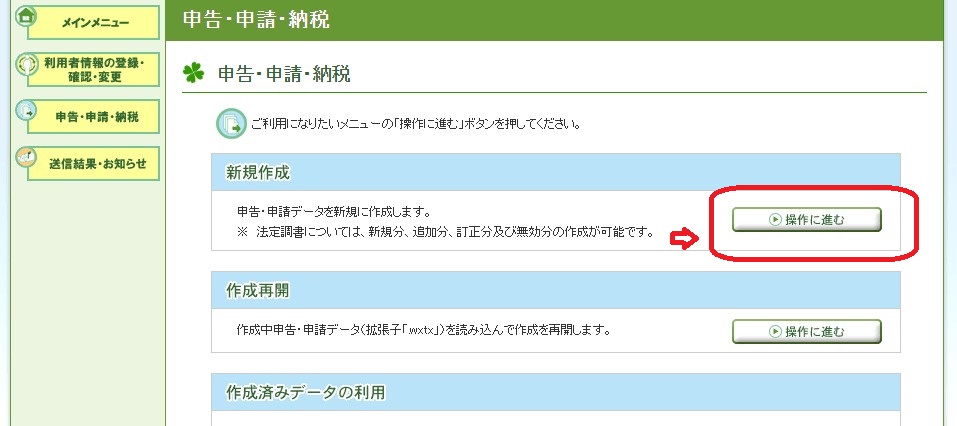

画面が変わり、このような表示になります。新規作成からすすみます。

画面がかわり、このような表示になりますので、

どの納付書を使うか選択していきます。

納付書の作成画面がでてきますので、年度、区分など上記に従い入力します。

最後、「送信」ボタンを押して、税務署に納付書データを送ります。

ここで終えてはいけません。

・e-Tax(WEB版)を作って納付 ネットバンキング・ATM・クレジットカード納付

ここまでできるとあとは、納付作業です。

トップのメニューから、送信結果を見ます。

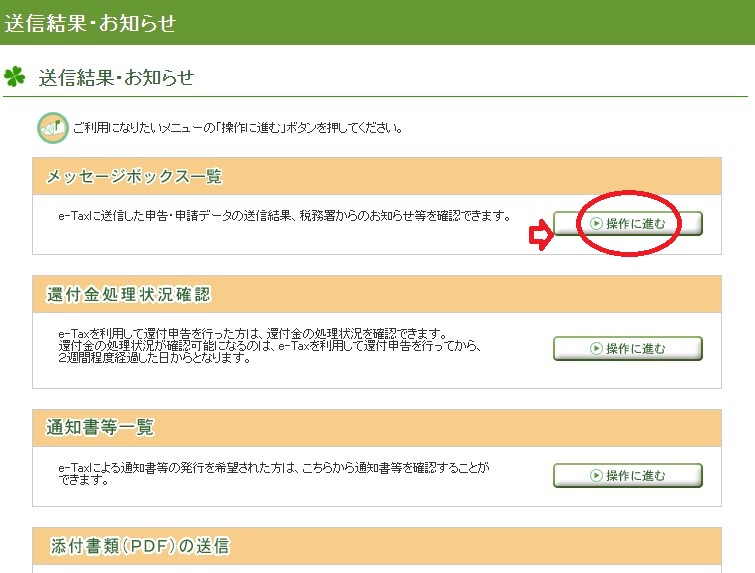

画面が変わって、このようなページに。

メッセージボックス一覧を選択します。

画面がかわり、電子送信した「一覧」が出てきますので

先ほど送信したものを選択して表示させます。

送信データが表示されますので、下の方にスクロールいただくと

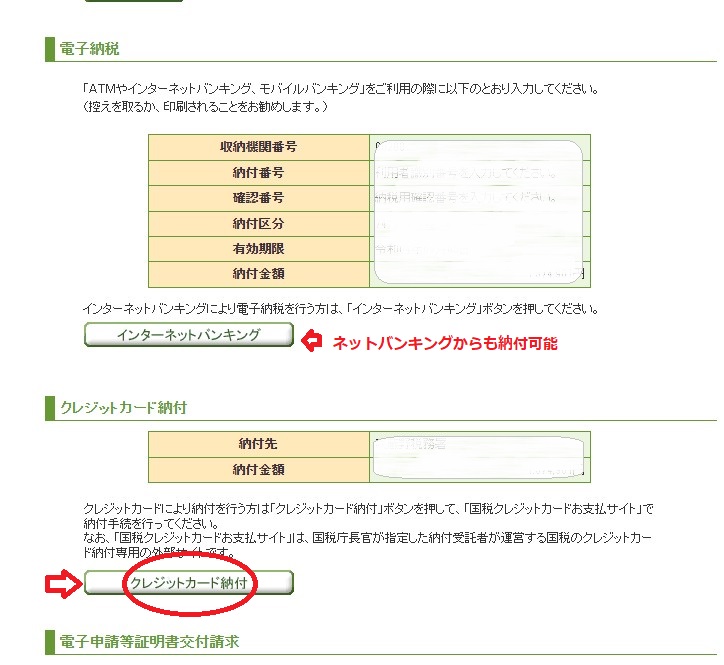

「電子納税」「クレジットカード納付」のタイトルがでます。

・ネットバンキングやATMのペイジーで支払い

「電子納税」に表示される画面から、

ペイジーをつかって、ATMやインターネットバンキングを使って

納付することができます。

・源泉所得税の納付のクレジットカード納付

クレジットカードの利用額を稼ぎたいなどで、クレジットカード納付されるかたもいらっしゃいます。

その際は、上記の「 クレジットカード納付」から進んで支払い画面にすすみます。

・ダイレクト納付も便利

事前に税務署へ銀行口座を登録すると

ペイジーやクレジットカード納付のような情報をいれることなく

ボタン1つで納付ができます。

https://www.nta.go.jp/taxes/nozei/nofu/index.htm

用紙をかいて、所轄税務署へお送りし

約1か月で登録完了します。

・まとめと仕訳

以上の通り書き入れて、支払い時に天引きした税金を支払ます。

支払った税金は、「租税公課」や「法人税等」ではなく

(借方)預り金 / (貸方)現金預金

と仕訳をします。

◆◇今日のつぶやき◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇

新しい元号が印刷された納付書は、10月以降に配布される予定とのことです。

それまでも、それ以降でも、古い納付書は使えますので、事務所にある「平成」記載の納付書は大きく変更がないまでは、今度も使っていくつもりです。

納付書の書き方記事を書こうと思っていたら、改元のタイミングだったので、そこにも触れました。