マイナンバー 確定申告書の提出時のコト 持参、郵送、e-taxと

国税庁のホームページに「確定申告」ページがアップされ、そろそろーーーな時期がまいりました。

今年から、個人番号(マイナンバー)を記載&本人確認書類の提示・写しの提示が必要になりました。

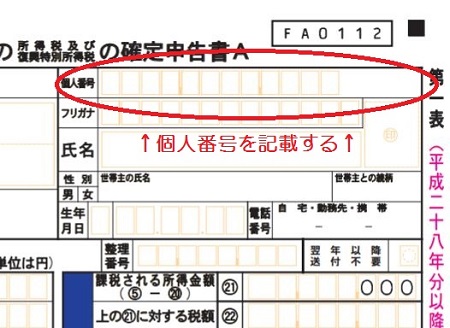

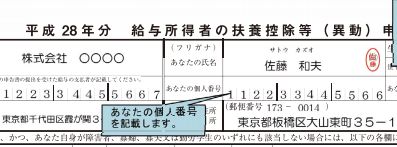

・記載が必要な箇所

所得税の確定申告書、お名前の上に個人番号(マイナンバー)を記載するところが追加になりました。

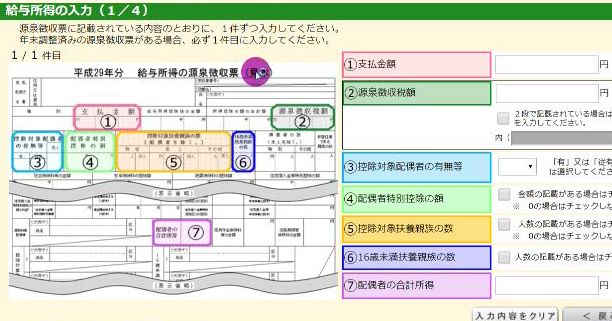

それだけではなく、第2表には、

配偶者控除・配偶者特別控除をうけるときの配偶者、

扶養控除をうける扶養親族

事業専従者

の個人番号(マイナンバー)を記入するところも加わりました。

所得税と同時に、「消費税」の申告書も提出するにときでも、両方に番号の記載が必要です。

一方で、自分の「控え」には、書かなくて良いとされています。

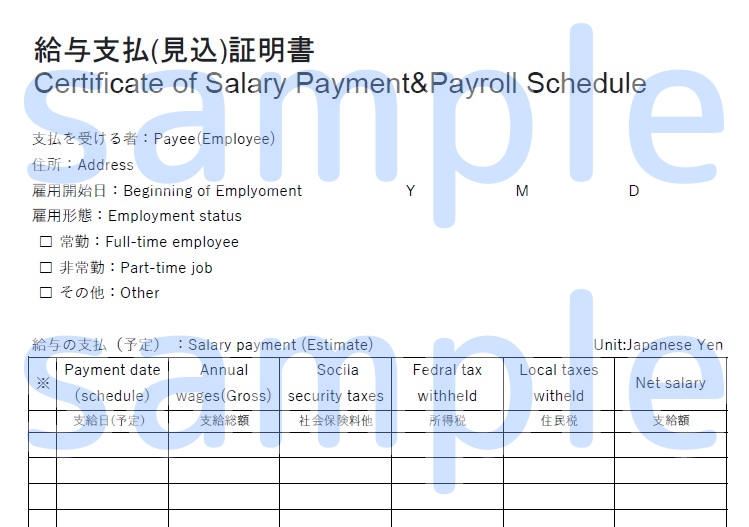

・添付書類

平成28年分以降では、今まで源泉徴収票や控除証明書などをつけていた「添付書類」に変化が!

http://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/yoshiki01/shinkokusho/pdf/h28/16.pdf

個人番号カード、本人確認書類を添付する項目が追加になりました。

・申告書を税務署に持参するケース

例年税務署は、確定申告書を提出する方が長蛇の列を作ります。

今年からマイナンバーが始まり、提出時には本人確認と番号確認をすることになっています。

税務署では、その場では確認せずに上記の添付書類があるかを確認するかと思われます。

すごい混雑しそうですね。

添付ではなく、提示で終えたい人は、その場で本人確認等するのですかねーー

・郵送するケース

上記のように、コピーを添付して郵送することになります。

添付など書類がない時は、税務署から連絡があるかも知れません。

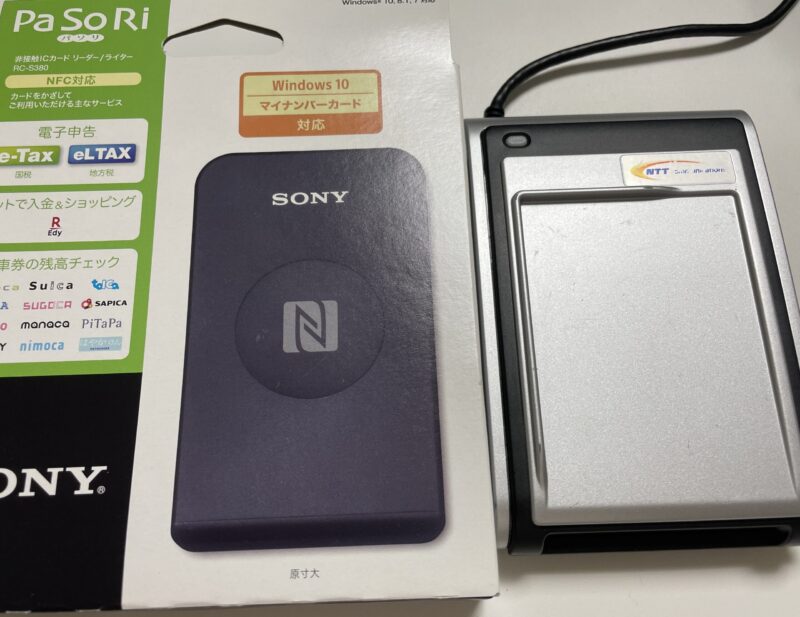

・e-taxで送信するケース

自宅等からe-Taxで申告書を送信する場合には、電子証明書などで本人確認を行いますので、別途、本人確認書類の提示又は写しの提出は不要です。

・番号を提供したくない、又は添付を忘れた

国税通則法では、以下のようになっています。

参考: 国税通則法 124条1項の一部

国税に関する法律に基づき税務署長その他の行政機関の長又はその職員に申告書、申請書、届出書、調書その他の書類を提出する者は、当該書類にその氏名、住所又は居所及び番号(番号を有しない者にあつては、その氏名及び住所又は居所)を記載しなければならない。

ただ、個人番号(マイナンバー)がなくても受け付けてはくれるようです。

Q2-3-2 申告書等にマイナンバー(個人番号)・法人番号を記載していない場合、税務署等で受理されないのですか。

→税務署等では、社会保障・税番号<マイナンバー>制度導入直後の混乱を回避する観点などを考慮し、申告書等にマイナンバー(個人番号)・法人番号の記載がない場合でも受理することとしていますが、マイナンバー(個人番号)・法人番号の記載は、法律(国税通則法、所得税法等)で定められた義務ですので、正確に記載した上で提出してください。

なお、記載がない場合、後日、税務署から連絡をさせていただく場合があります。

・税理士に依頼されるケース

税理士に依頼するときでも、ご自身の個人番号(マイナンバー)はお伝えすることになります。

税理士がお客様の申告書を提出するときに、

「税務代理権限証書」 「税理士証票」 「顧客のマイナンバーカード(個人番号カード)や通知カードの写し」

により、税務署において本人確認を行いますので。ご協力よろしくお願いいたします。

◆◇今日のつぶやき◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇

確定申告シーズンがやってきます。

いつものとおり、無料申告会場に派遣されます。こちらでも混乱するのかなーー!?