株式投資と税金 配偶者控除について

更新あり:2019年7月22日/

専業主婦の方が、自宅で株式投資をはじめてみたい!というときの

税金と配偶者控除を書いてみます。

※配偶者控除の金額が変わります。

・株の譲渡益と配当

株をはじめる!というと、気になるのは株の利益と、配当、株主優待の課税問題。

それが、口座を開設するときから、いきなり降りかかる・・・

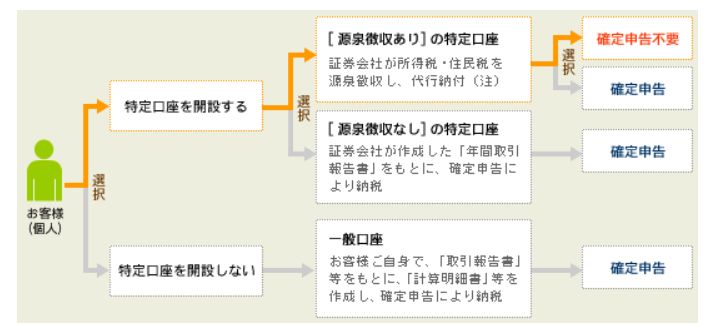

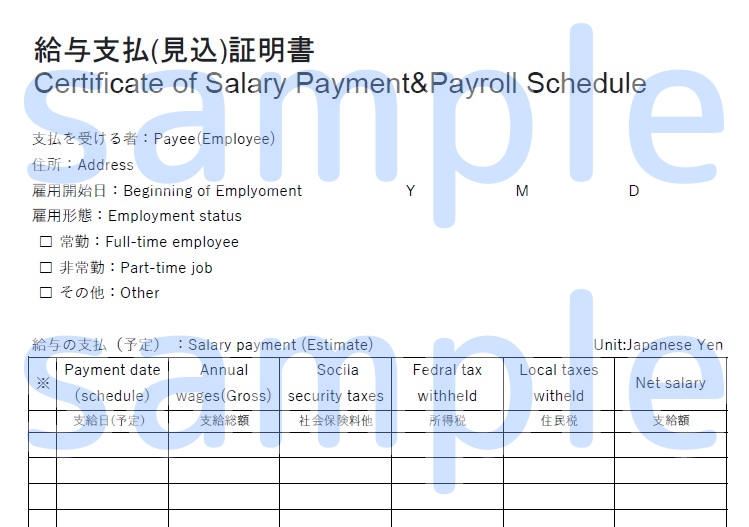

一般口座

特定口座-源泉徴収あり

特定口座-源泉徴収なし

どれにしますか??と。。。

はぁ・・・(^^ゞ?

詳しい説明は、証券会社のサイト等でみるといいですが、

早速、税金の掛かり方に影響がる口座選択です。

一般的には、特定口座-源泉徴収あり を選ぶといいです。(私もこれです)

※SBI証券さんのサイトより

→基本は、確定申告書をする!と思っておくといいのですが、

場合によっては、確定申告をしないで済むので、「申告は面倒だ!」と思っている方は特にいいです。

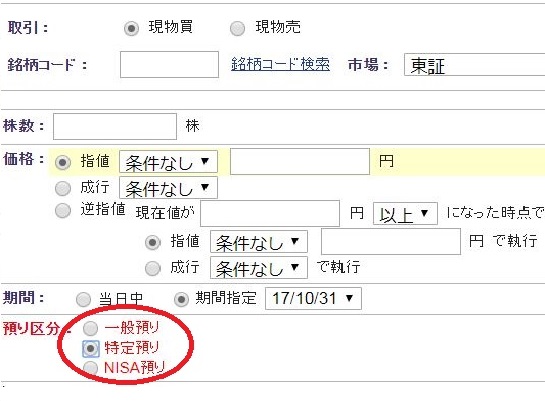

ただ、もっといいのはNISA口座(非課税口座)で買い付けるといいですよ。

使う使わないに関わらず、NISA口座の開設もおわすれなく!

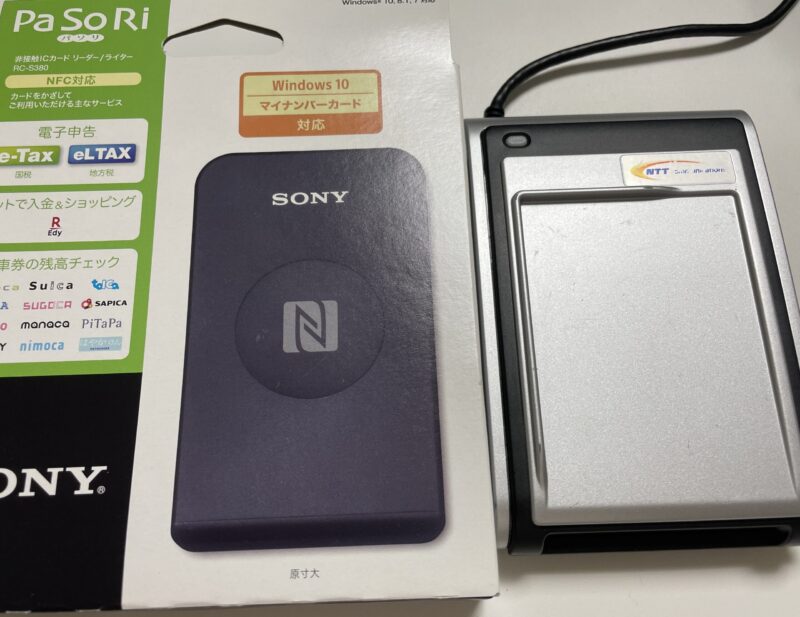

・NISA(ニーサ)口座って?

こちらの口座内で株を購入し、利益が出た時は非課税です。

【過去記事】NISA創設から3年 保有期間とか口座を気にする作業

「口座内で購入」って、分かりづらいですね。

証券会社内の自分口座に、いくつかブロックわけされているイメージ。

使いたい税制によって、購入者が購入時に選べます。

・投資と損失

株式投資ですから、お金を増やそうとしているワケです。

低い株価で買って、高くなったら売る。その差額が利益(譲渡益)です。

これを繰り返し、お金を増やすんですけど・・・

そう思って取り組んでも、なかなかうまくは行かないものです。

低いと思って買ったけど、その後どんどん株価が下がる。。。なんていうのはよくあります。

「負け」のまま持っていてもいいのですが、見切って売ってしまうこともあります。

株式投資は、自己責任で行います。

・株の譲渡益の計算方法

単純に、株の売却額-取得額=利益(or赤字)を

1年間(1/1~12/31)で計算します。

話が前後しますが、

利益がでたら?損がでたら?は、

特定口座、一般口座、NISA口座で利益計算が変わります。

更には、配偶者控除を受けられるか、受けられないかにも影響します。

「負け(赤字)」は、、、、

一般口座・特定口座で購入したときは、

儲け・負けをたし引きして、もっと負けているときについて、

上場株式等の損失は、確定申告を毎年することで、翌年以降3年間繰越することができます。

NISA口座では、譲渡損失はなにもできません。

そもそも非課税になる口座なので、損失を翌年に繰越とかできません。

・配偶者控除は受けられる?

そもそも配偶者控除は、私の夫(妻)が受けるもので、

計算や判定に、私の「所得」が影響されます。

平成30年から、新しい配偶者控除です。

所得とは、利益・儲けのことです。

もし平成30年からの配偶者控除で満額 38万円を得たい時

→夫(妻)の、合計所得金額が、900万円以下で

年間の妻(夫)の合計所得金額が、38万円以下の時なので、

パートなどをしていなければ、株の利益が年間38万円以下まで、です。

ただ、NISA口座では非課税なので、どんなに利益がでても、

配偶者控除も受けられますし、ご自身も税金がかかりません。

◆◇今日のつぶやき◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇

一生懸命書いて見たけど、分かりづらかったかもしれない・・・と反省。

夫(妻)の配偶者控除が受けられるか、という視点と

自分の税金がどうなるか、かかる・かからないという視点でお考えくださいませ。

調べる際の参考になれば幸いです。