家内労働者とは? 集金人、シルバー人材は必要経費の特例があります

税理士試験の受験時代で習った「家内労働」

その時は、ガス・水道などの検針員、ヤクルトのお姉さんなどは、家内労働者といって、特別な所得計算ができると知りました。

あまりお見かけしなかったのですが、確定申告の相談会場では、時折いらっしゃいます。

とはいえ、もしかしたら該当している方多いのでは?って思いました。

・必要経費の特例とは?

まずの説明は、給与所得のお話から。

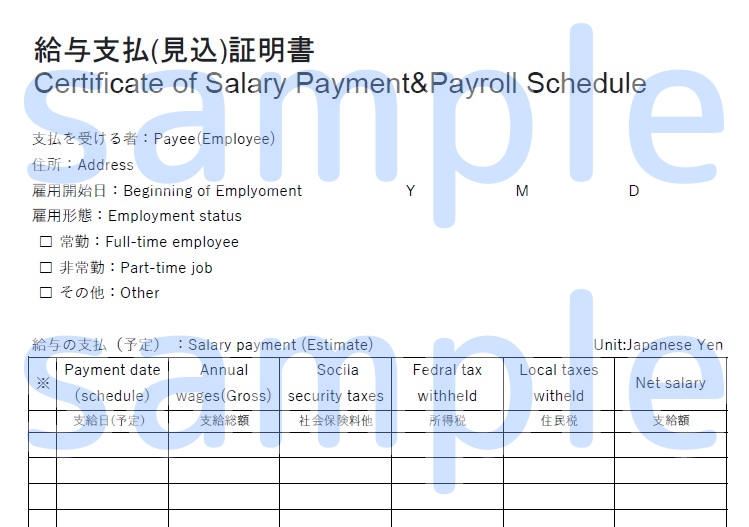

給与所得の計算では、65万円の給与所得控除があります。

→給与所得= 給与収入 - 給与所得控除額(最低65万円)

給与をもらうパート、アルバイト的な近い働き・・・「サラリーマン的個人事業」で、家内労働者に該当すると、必要経費計算に特例があり65万円まで概算経費が認められるのがこの特例です。

例:シルバー人材センターからの収入金額 40万円 必要経費 10万円

→ 実際にかかった経費の額が65万円未満のときであっても、所得金額の計算上必要経費が65万円まで認められます。

・家内労働者等の所得計算について

では、改めて・・・

家内労働による所得のほか、給与収入があるとき

→給与の収入金額が65万円以上の時は、この特例はうけられません。

65万円未満のときは、65万円までの金額を必要経費として認められます。

例:

給与収入 38万円 →のこり 27万円(65-38=27)

家内労働の雑所得 収入金額 50万円 実額必要経費 10万円

→ 必要経費は65万円まで取れるので、あと27万円OK。 なので、雑所得は、50万円-27万円(特例)=23万円となります。

所得計算に影響があるので、この特例を使うことで、配偶者控除・配偶者特別控除・扶養控除が受けられることも考えられます。

家内労働者等の所得が、事業所得か雑所得のどちらかのとき

→所得金額の計算上、必要経費が65万円まで認められます。

家内労働者等の所得が、事業所得と雑所得の両方のとき

→実際にかかった経費の合計額が65万円未満のときは、合計で65万円まで認められます。この場合には、65万円と実際にかかった経費の合計額との差額を、まず雑所得の実際にかかった経費に加えます。

計算例や計算書は、国税庁のホームページでもあります。 計算例 計算書

また、公的年金等の収入金額は、雑所得の計算になりますが、公的年金等控除額は別枠となっています。

・家内労働者とは

ではその「家内労働者」ってなんでしょうか?

家内労働者等とは、家内労働法に規定する家内労働者や、外交員、集金人、電力量計の検針人のほか、特定の人に対して継続的に人的役務の提供を行うことを業務とする人をいいます。(国税庁のホームページより)

この、「特定の人に対して継続的に人的役務の提供を行うことを業務とする人」というのがポイントです。

音楽教室でピアノ講師をしているような方は、音楽教室での専属講師となるわけで、家内労働者となります。

ただ、自宅などで、ピアノ教室を開いているようなケースでは、不特定多数へのサービスなので家内労働者とはなりません。

もしかしたら、家内労働者となっているケースもあるかもしれませんねぇ。

シルバー人材センターというところに登録して、雇用ではなく請負で仕事をするシニアさん。報酬(分配金等)を受け取っている時は、この家内労働者として必要経費の特例を受けることができます。

ただ、ほかの所得(年金収入など)がある時は、ちょっとややこしいかも。特例の考えかたは、シンプルなんですけどね~

◆◇今日のつぶやき◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇

最近ようやく、インスタグラムの投稿を始めました。私なんて、ラーメンかKinKi Kidsの画像しかもってないし・・・って思っていたので控えてましたが、ちょこちょこ近況を載せています。興味ないと思いますが(笑)よければ、そちらもどうぞ!

http://www.instagram.com/smgo_ayu/