国外居住親族 海外に住む親族の扶養控除等は証明が必要になります

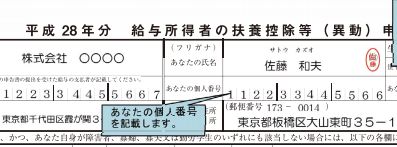

年末調整のためにと、生命保険会社から控除証明書が送られてくる時期になりました。会社は年末調整で必要な用紙を配布する頃ですね。今年は用紙に大きな変更が満載。マイナンバーの記入に加え、海外に住んでいる親族を扶養控除として申請するときには証明が必要になります。

例えば、お子さんが海外に1年以上留学中で、生活費の送金をしているときには、扶養控除として申告されていたと思いますが、今後は証明書の添付が必要になります。会社等の給与事務が増えますね。

・国外居住親族に係る扶養控除等の適用

平成 28年1月1日以後に給与等の源泉徴収において、国外に居住する親族に係る配偶者控除、扶養控除又は障害者控除の適用を受ける場合には、給与の支払者に、その親族に係る親族関係書類と送金関係書類を提出し又は提示しなければなりません。

年末調整ではなく、確定申告をする方についても同様で、関係書類を添付又は提示することになります。

そもそも、どうしてこのように証明をさせることになったかというと、納税者一人あたりの国外扶養者の人数が多く、調査したら、親族でない人までカウントしていたり、納税者の友人など第三者を通じて現金を手渡したとしている状態で「扶養」としていることに問題だという背景がありました。

【非居住者】

非居住者とは居住者以外の個人をいいます。居住者とは、国内に住所を有し、又は現在まで引き続いて1年以上居所を有する個人をいいます。

【国外居住親族】

非居住者である親族に該当する者をいいます。

国税庁のHP Q&Aより

・親族証明書類とは?

提出又は提示が必要とされる「親族関係書類」は、国外居住親族が居住者の親族であることを証するものをいいます。

具体的には、次のA又はBのいずれかの書類です。

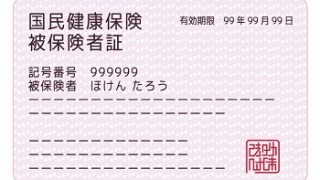

A 戸籍の附票の写しその他の国又は地方公共団体が発行した書類 及び国外居住親族の旅券(パスポート)の写し

B 外国政府又は外国の地方公共団体が発行した書類 (国外居住親族の氏名、生年月日及び住所又は居所の記載があるものに限ります。)

Bに関しては、原本の提出又は提示を求められています。書類としては、出生証明書、婚姻証明書などです。

国税庁の公表しているQ&Aに、居住者の扶養親族であることを証明するものであるために、外国の発行した運転免許証の控えではNGとかいてますが、パスポートにも親族関係書いてないですよね??なので、旅券の写しについては、国外居住親族の方の氏名、生年月日などが記載されている身分事項のページの写しが必要になります。

・送金関係書類とは?

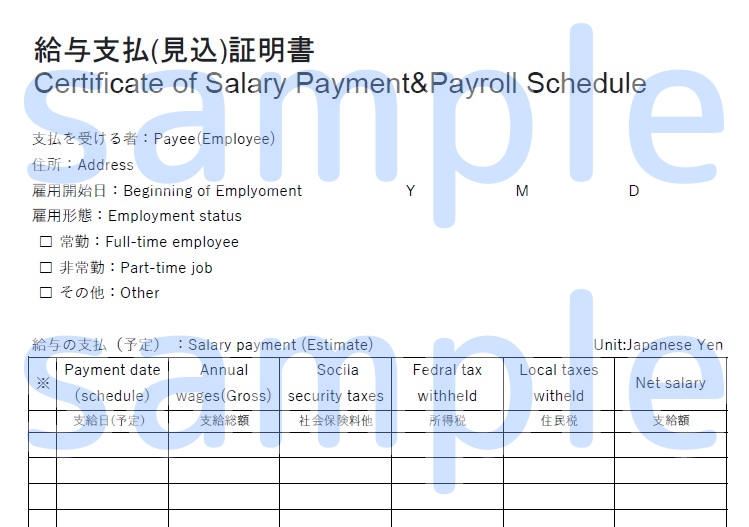

上記に加え、提出又は提示が必要とされる「送金関係書類」とは、居住者がその年において国外居住親族の生活費又は教育費に充てるための支払いを必要の都度、各人に行ったことを明らかにするものをいいます。

具体的には、以下の書類が該当します。

◎金融機関の書類又はその写しで、その金融機関が行う為替取引により居住者から国外居住親族に支払をしたことを明らかにする書類

→外国送金依頼書の控えなど

◎いわゆるクレジットカード発行会社の書類又はその写しで、国外居住親族がそのクレジットカード発行会社が交付したカードを提示してその国外居住親族が商品等を購入したこと等により、その商品等の購入等の代金に相当する額の金銭をその居住者から受領した、又は受領することとなることを明らかにする書類

→いわゆる家族カードのに係る利用明細で、名義人となっていること(利用日がその年分であること)

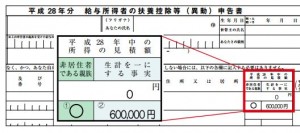

「親族関係書類」&「送金関係書類」 の証明書類の提出又は提示時期は、「給与所得者の扶養控除等申告書」に、国外居住親族として提出する時です。年の途中で子供が出国したなどで、国外居住親族となったときには、その時に親族関係書類等必要になります。

外国語で作成されたものは、翻訳分も含みます。

・確認は何をするの?

送金記録からは、送金日が扶養対象年かどうか、受取人の氏名が国外居住親族になっているかなど、居住者さんが国外居住親族に生活費や教育費を送金しているかを確認します。また、居住者からみて、6親等内の血族及び3親等内の姻族であるかもチェックです。

国外に奥さんとお子さんがいて、生活費として奥さんへまとめて送金するようなときでも、送金の相手方のみに対するものとして取り扱うので、お子さんへの送金(扶養している)とは見ないとのことです。形式的なものを重要視するのですね。

それならと、お子さんへも送金証明として、少額の送金をしたならどうでしょうか。

国外居住親族に係る扶養控除等を適用する場合の送金額の基準は特に定められていません。なお、「送金関係書類」については、国外居住親族と生計を一にすることを明らかにする書類として、国外居住親族の生活費又は教育費に充てるための支払を必要の都度、各人に行ったことを明らかにするものであることが必要となりますので、年間の送金額が少額であると考えられる場合には、居住者の方に、送金の目的(生活費又は教育費に充てるためのものか)を確認していただくようお願いします。

これらの書類は、「給与所得者の扶養控除等申告書」といっしょに7年保管しておきましょう。

・そもそも「扶養控除」とは?

所得税の扶養控除の対象になる方は、

1、配偶者以外の親族(6親等内の血族及び3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

2、納税者と生計を一にしていること。

3、年間の合計所得金額が38万円以下であること。(給与のみの場合は給与収入が103万円以下)

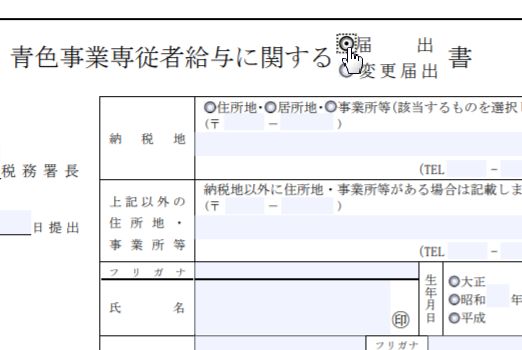

4、青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

→その上で、年齢(12月31日現在)により控除額が変わります。

・共同名義口座は?

外国で開設される、共同名義口座。例えば送金先が、夫婦の連名口座(ジョイントアカウント)のときには、誰に送金しているか明らかでないときには、「送金関係書類」に該当しないとのことです。

国によっては、親族でない方も一定の基準の元「扶養控除」がとれるケースがあるため、申請してくる扶養者を形式的ではありますが、以上のとおりしっかりと証明を求める制度となりました。

◆◇今日のつぶやき◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇

先日、寒川神社へ行ってきました。八方除で有名なこちらは、外国に住む前に行ったところ。今年で帰国してから10年がたつので、そんなときに来れたことに素敵な偶然を感じました。