消費税10%への準備開始

平成31年(2019年)10月1日から消費税&地方消費税の税率が8%から10%に引き上げられます。

それと同時に、一部飲食品等については8%の税率のものが残ります。

日本で初めて、消費税について「複数の税率」が生活の中に入ってきます。

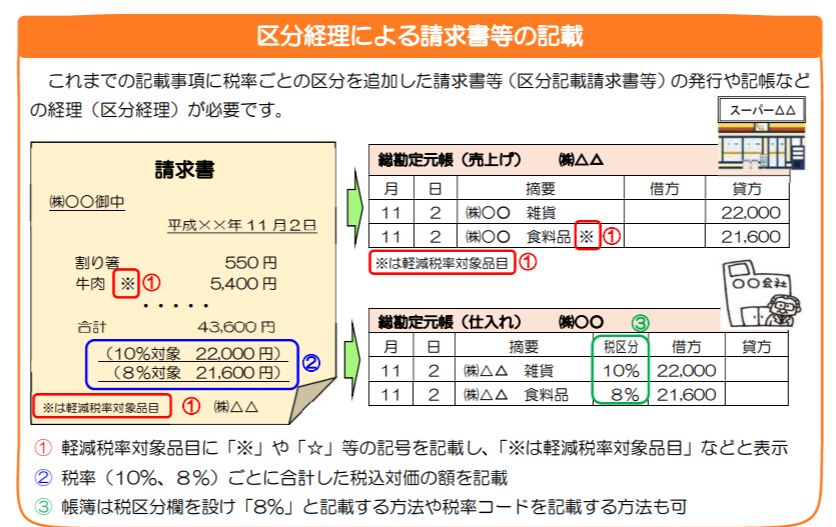

生活の中では「へー」位ですが、事業者の立場として、売る側・買う側については、記帳を分けていく必要があります。

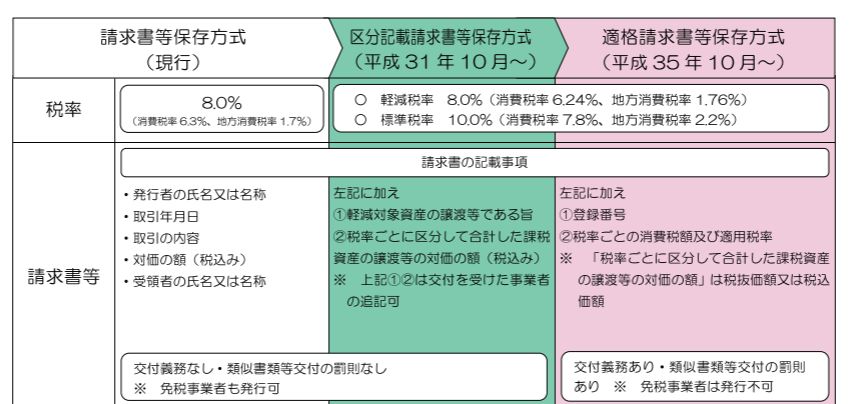

・改正のスケジュール

消費税10%への実施は、平成31年10月1日から。

この日から、10%のものと8%のものが共存してきます。

購入したものの消費税が、8%なのか10%なのか、通常の生活では支障がないですが、

事業者は経理をする必要があるので、その表記を必要とします。

さらに、平成35年10月1日から、いわゆるインボイス制度(適格請求書保存方式)が導入されます。

これにより、免税事業者からの仕入れ、経費の支払いは、仕入税額控除できません。

・税率について

現在8%の消費税が、10%(消費税税率7.8% & 地方消費税率2.2%)に変更になりますが、

以下のものは8%(軽減税率)になります。

- 酒類、外食を除く飲食料品

- 週2回以上発行される新聞で定期購読契約に基づくもの

税理士的に、もっとびっくりなのは、

現在8%は 消費税税率6.3%&地方消費税率1.7%なのですが、

10%に上がった以降 8%の内訳が

消費税税率6.24%&地方消費税率1.76%になるってこと。

これは何を意味しているかというと、平成31年10月1日付近の記帳には、

8%でも、旧税率か、新税率を把握する必要があるっていう・・・

つ、つらい・・・

・インボイス方式へ

まだ先ですが、いわゆるインボイス制度(適格請求書保存方式)が導入されたら、

免税事業者(消費税を払っていない事業者)は不利になるのでは?と言われています。

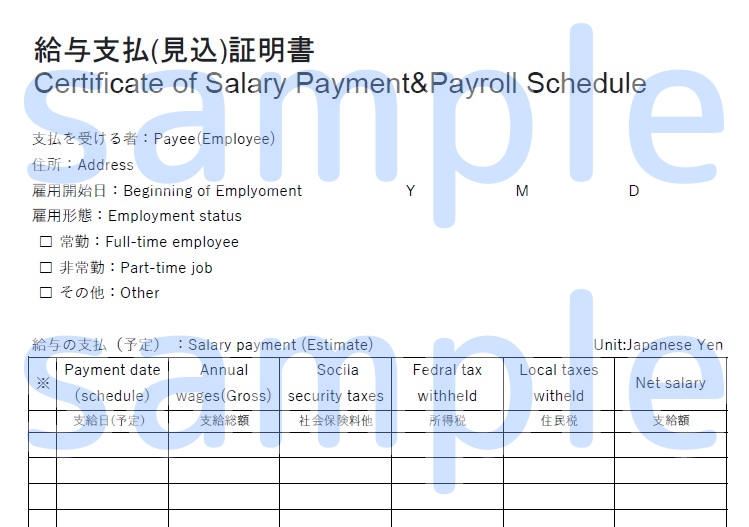

なぜかというと、請求書、領収書などに記載のある消費税だけを把握し、納税申告していきます。

この消費税の記載ができるのは、課税事業者だけです。

今後は、事前に税務署に申請し、登録番号を取得し、その登録番号を記載した請求書を発行しなければダメになる。

仕事を依頼する事業者(課税事業者)にしてみたら、

納税消費税を節約したいので、同じ業務なら免税事業者より課税事業者の方がいい。

※課税事業者=基準期間の課税売上高が1000万円超の事業者(シンプルケース)

下請け(外注側)側からしてみれば、

課税売上が1000万円もないので、消費税を払ってない。

ただ、今後仕事が減ったら困るから、課税事業者になる、、という判断に迫られるのではないでしょうか。

このあたり、事務処理も大変だし、中小企業タタキといわれるところです。

インボイス方式導入後、簡易課税制度は見直しとのことです。

制度から考えると廃止が妥当でしょうけど、事務を考えると一定の幅ができそうです。

◆◇今日のつぶやき◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇

確定申告&3月決算の繁忙期も終わったところで、研修等も増えてきました。いろいろ参加して、準備をしていきます。

ブログでも記事にしていきますね!