10万以上の資産を購入 固定資産と個人の確定申告

事業のために購入したパソコン、乗用車、軽トラック、机、応接セット、コピー機、美容器などなど。これらを購入した時の経理はどうしたらいいでしょうか?

・減価償却(げんかしょうきゃく)資産って?

上記のようなものを購入すると、それらは、一般的に時の経過等によってその価値が減っていきます。

目安として、、、使用可能期間が1年以上のもの 又は 1つ、1組での取得価額が10万円以上 のものについては、購入したその年に全額費用にできない!?と一度手を止めて頂きたいです。

仕訳としては、

(借方)器具備品(貸方)現金預金

他、車両運搬具、建物付属設備などとして、借方は資産の勘定科目に計上しておきます。

・減価償却って?

購入した金額を一度に費用に計上できず、何年かに分けて費用に計上するのを減価償却といいます(ざっくり)

Q:何年って?

A:耐用年数といって資産別、用途別、構造別に年数が決められています

Q:どこでわかるの?

A:国税庁のホームページに載っています。

Q:計算方法は?

A:大きく定額法、定率法という計算方法があり、個人事業主さんのときは、特別に選定(届出)をしないときは「定額法」になります。

Q:定額法って?

A:毎年同額を費用に計上していくので定額といいます。定率法よりは計算が理解しやすいです。

Q:いくらまで、いつまで償却が続くのですか?

A:その資産を保有しなくなるまで償却しますが、1円になるまで計上し続けます。償却費を計上し終わり保有し続ける時は、1円で貸借対照表に残高が計上し続けます。

例外的に、その年に一括で費用に計上できる金額基準などもありますし、ちょっと変わった償却方法があります。(次で説明します)

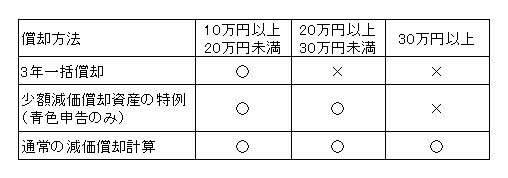

・償却できる金額を判定する

まず、10万円未満のものは、減価償却をせず費用に計上してOKです。

10万円以上20万円未満のときは、3年間で1/3づつ償却する方法もあります。「一括償却資産」ともいいます。(3年一括償却)

少額減価償却資産の特例とは、青色申告の方のみが使えます。ただ、年間の限度額は取得価格300万円までと設定されています。

・事業割合が 100%でないときの仕訳例

事業割合が100%でないとき、必要経費に算入される減価償却費は事業割合分になります。

例: 車両について、減価償却費について 100%の算出額が 10,000円で 事業割合が70% 7,000円のとき。

青色決算書にて

ト:本年分の償却費合計 10,000円

チ:事業専用割合 70%

リ:本年分の必要経費算入額 7,000円

ヌ:未償却残高 500,000円

(借方)減価償却費 7,000 / (貸方)車輛運搬具 10,000

(借方)事業主貸 3,000

青色決算書で、貸借対照表(4ページ目)を作成するときには、

資産科目の残高が ヌ:未償却残高(上記の例 500,000円)になるように確認ください。

◆◇今日のつぶやき◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇

今日は、国税庁のホームページが朝から繋がらないという事態が発生しました。源泉税の納付期限(10日)もあり、この時期に障害は辛い・・・ 皆様、余裕をもって行動しましょう!!