会社設立1期目 決算期変更したときの注意点

会社を設立した1期目や、決算期を変えた時に、事業年度が1年未満のケースでは、

税金の計算する時に注意することがあります。

・月割計算のもの

事業年度を1年を前提として、計算しているものが多いので、

一部ですが改めてピックアップしてみました。

・減価償却費の計算

・一括減価償却資産(3年で均等償却)の計算

・少額減価償却資産の取得価額の損金算入限度額計算

・交際費の限度額計算

・寄附金の損金算入限度額計算

・資産にかかる控除対象外消費税等の計算

・繰延資産の償却限度額計算

・資本金等が1億円以下の法人等の軽減税率

ケッコーありますね。

そのうち減価償却費の計算について

→旧定額法、定額法又は定率法

償却率自体を改訂します。

その資産の耐用年数による償却率 × 当該事業年度月数 ÷ 12 (小数点以下3位未満の端数があるときは、その端数は切り上げる)

→旧定率法

耐用年数を改訂します。

その資産の耐用年数 × 12 ÷ 当該事業年度月数 (年数に1年未満の端数があるときは、その端数は切り捨てる)

【参考】国税庁ホームページ

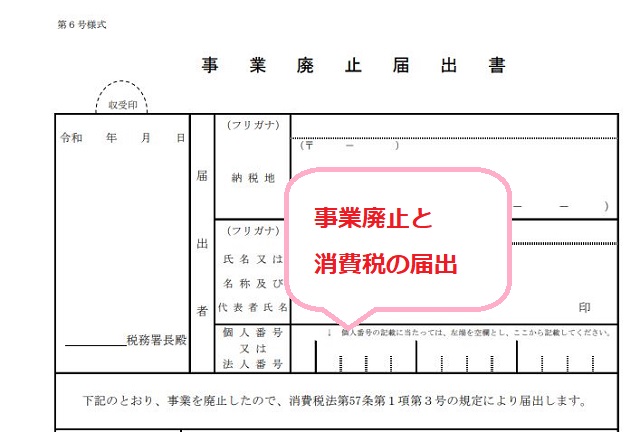

・消費税:課税売上高の計算

消費税の課税事業者になるかの判定では、一般的には、「2期前」を対象にします。

ただ、その2期前が1年の事業年度でない時は、注意が必要です。

消費税法第二条より一部:

基準期間:個人事業者についてはその年の前々年をいい、法人についてはその事業年度の前々事業年度(当該前々事業年度が一年未満である法人については、その事業年度開始の日の二年前の日の前日から同日以後一年を経過する日までの間に開始した各事業年度を合わせた期間)をいう。

消費税法第9条より一部:基準期間における課税売上高

基準期間が一年でない法人:基準期間中に国内において行つた課税資産の譲渡等の対価の額の合計額から当該基準期間における売上げに係る税抜対価の返還等の金額の合計額を控除した残額を当該法人の当該基準期間に含まれる事業年度の月数の合計数で除し、これに十二を乗じて計算した金額

上記の条文からは、基準期間のとり方と、課税売上高の計算についてです。

課税売上高を計算する際、1年の事業年度に引き伸ばして判定します。

・役員の任期のカウント

役員の任期が5年、10年となっている会社さん、多いのでは?

定款に、

「原則として選任後○年以内に終了する事業年度のうち最終のものに関する定時株主総会の終結の時まで」

とあるときの、「○年以内」の計算を間違えないようにしないとデス。

◆◇今日のつぶやき◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇

8月も後半。2017年もあと4ヶ月ほどなのですね・・・