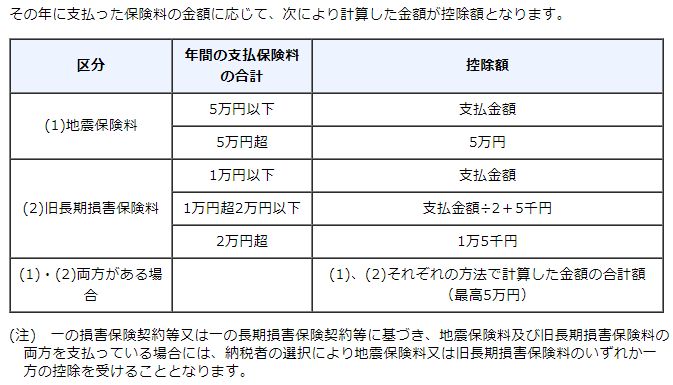

所得控除:地震保険料に旧長期損害保険料があるときの計算

更新日:2019年7月7日/

特定の地震等損害部分の保険料や掛金を支払ったときには、

一定の金額の地震保険料控除(所得控除)を受けることができます。

平成18年12月31日までに契約している長期損害保険料控除の対象部分は、

地震保険料控除として受けられますが、少々計算が複雑です。

・地震保険料控除

現在の控除額です。

「地震保険料」部分は、支払額=控除額いいのですが、5万円が限度です。

・1つの契約に2つの証明額があるケース

1つの契約の中に、地震保険料と損害保険料部分が2つ存在しているときは、

どちらか1つの証明額を選択します。

例:

A契約→地震保険料の証明額 10,000円 & 旧長期損害保険料の証明額 50,000円

地震保険料部分で控除しようとすると、10,000円。

旧長期損害保険料控除部分で控除を考えると、50,000円→20,000円超だと 限度額15,000円ですね。

→このケースは、旧長期損害保険料控除部分を取る方がお得ですね!

↓こちらは、確定申告書の作成手引きに掲載されているものです↓

・複数契約のケース・・・その1

「1つの契約の中に、地震保険料と損害保険料部分が2つ存在しているとき」の契約が2つあるケースです。

A契約の控除証明書より

・地震保険料・・・10,000円

・旧長期損害保険料・・・25,000円

B契約の控除証明書より

・地震保険料・・・20,000円

・旧長期損害保険料・・・30,000円

地震保険料部分を合計すると、30,000円→控除額の限度は50,000円

旧長期損害保険料部分を合計すると、55,000円→計算式の当てはめた結果、限度額の15,000円

なので「地震保険料」は「地震保険料部分」で控除とるほうが有利です。

・複数契約のケース・・・その2

3つの契約がありました!というケースです。

C契約の控除証明書より

・地震保険料のみ・・・10,000円

D契約の控除証明書より

・地震保険料・・・10,000円

・旧長期損害保険料・・・20,000円

E契約の控除証明書より

・旧長期損害保険料のみ・・・35,000円

C契約とD契約の地震保険料部分を合計すると、20,000円(控除額の限度は50,000円内)

E契約の旧長期損害保険料部分から、計算式の当てはめた結果、限度額の15,000円

合計して35,000円を「地震保険料」として控除できます。

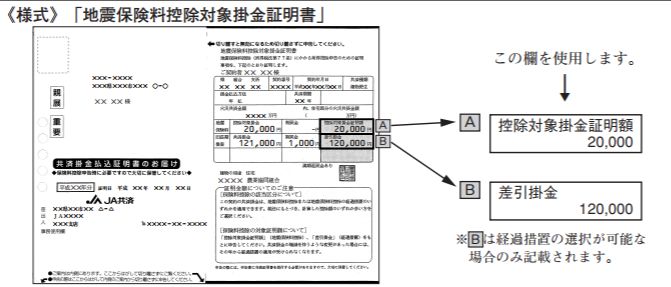

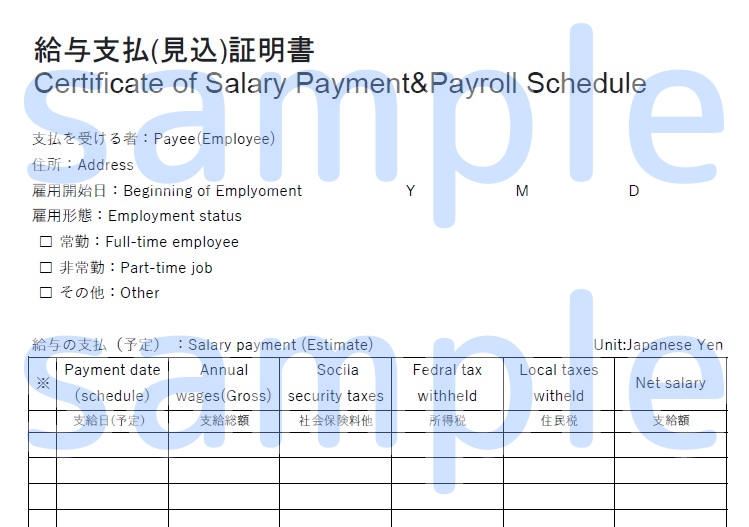

・証明書をよくみる

保険契約では、支払保険料のうち、

地震保険料の対象部分のとか、旧長期損害保険料の対象部分があるので

控除証明書をよーくみて、「控除対象額」「証明額」を元に計算していきます。

◆◇今日のつぶやき◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇

東京では、4年ぶりの大雪。

その4年前、羽生選手が金メダルになった時間、

大雪で中央線がうごせず、車内で一晩過ごしたんですよね~

あれから4年か~と懐かしい想いです(笑)