海外から帰国した従業員の年末調整と確定申告 注意点!

内容確認済み:2019年4月13日/

年末調整の時期ですね~~ 今年もまた、アメリカの年末調整(Gross up)を手伝うことになっていて、今から12月の予定が怖い・・・

アメリカの年末調整では、赴任で入国、帰任で出国を注意するため、

外国での赴任から帰国して、年末調整を行う時の注意点を上げてみました。

・海外出向から秋に帰国 年末調整は?

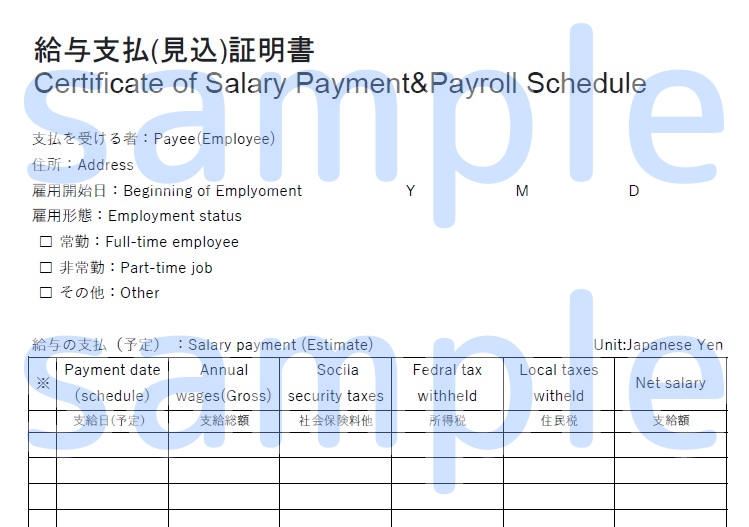

帰国したあとの給与総額が、2000万円以下であれば、年末調整の対象となります。もちろん、扶養控除等申告書を提出していることは前提ですけどね~

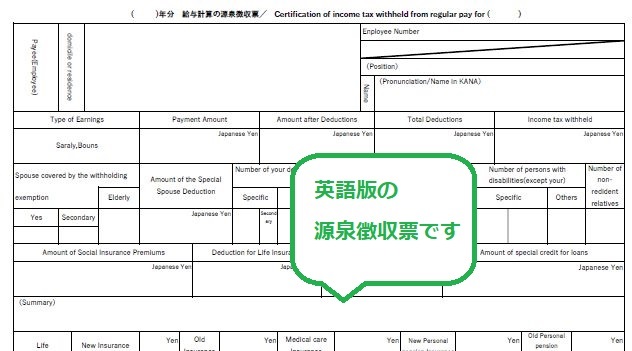

計算の対象となる給与額は、居住者期間のものになるので、赴任中、留守宅手当としていわゆる「日本給与」が発生していたとしても、勤務地の国での労働として、一部日本側で給与が発生しているとするのでその額は含めません。

・所得控除はどうする?

配偶者控除や扶養控除は、12月31日現在で判定します。配偶者控除は、38万円なのですが、非居住者期間と居住者期間とで月割りとかはしません。(よかった)

あとひとつ、親族の所得要件があります。 一緒に家族で国外に住んでいたとき、日本での所得がなれれば、帰国以降の日本での所得での判定となります。

ではほかの控除とはいうと、、、医療費控除、社会保険料控除、小規模企業共済等掛金控除、生命保険料又は地震保険料控除は、居住者期間に(帰国してから)支払ったものだけ控除OKとされています。

海外赴任中では、日本給与から社会保険料が控除されていることがあります。これらは、控除ができないことになりますね。

同じく、生命保険料なども同じ扱いです。生命保険料控除は、保険会社からの控除証明書の添付が必要です。赴任中に、日本にある銀行口座から保険料が引き落とされ、「支払った」としていても、非居住者である期間のものは控除できません。生命保険会社に問い合わせして、控除証明書の発行しなおしをしてもらってください。(以前、保険会社に問い合わせたら、可能だといわれました)

・住宅ローン控除の再適用は?

非居住者の期間は、住宅ローン控除が受けられません。なので帰国したのち、控除を受ける期間が残っていれば、「再適用」が可能です。

税務署へ、確定申告により控除を受けることができるので、年末調整での控除では不可となります。よくあるのが、赴任中賃貸にだしているケース。この時は、その年の翌年からの適用になります。

【書類】

・住宅取得資金に係る借入金の年末残高等証明書

・住民票の写し

・住宅借入金等特別控除額の計算明細書(再び居住の用に供した方用)

国税庁のホームページにも、こちらの記載がありますが、

【再び居住の用に供した場合の再適用】と、

【再び居住の用に供した場合の適用】という2つの書類と解説があります。

過去に住宅ローン控除を受けていて、戻ってきたのでまた受けたい、という方は 【再び居住の用に供した場合の再適用】になります。

過去の記事 非居住者の住宅ローン控除の改正

関連記事 “非居住者の住宅ローン控除の改正”

◆◇今日のつぶやき◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇◆◇

先週は、「税を考える週間」で街の中へ・・・ 久しぶりに無料相談の担当になりました。

日々、税金を扱っていると「当たり前」なことが、改められるので貴重な時間なんですよね~